Первые месяцы 2022 года оказались для американского фондового рынка худшими с 1939 года. С начала января индекс S&P 500 опустился ниже уровня в 4000 пунктов, а Nasdaq достиг отметки в 11000 пунктов. Огромный финансовый пузырь, надутый за время пандемии за счет триллионных вливаний, вот-вот лопнет. Инфляция зашкаливает, короновирус (хоть его упорно не замечают) никуда не делся и бьет по глобальной логистике, конфликт в Украине и санкции против России также вносят свою лепту в общий котел. Рецессия из страшной сказки вот-вот станет былью.

ФРС пытается тушить пожар повышением ставок, но не так, как это было в начале 1980-ых годов (тогда она превышала 12% и никого это особо не возмущало). Припарки Джерома Пауэлла в виде незначительных поэтапных повышений ставки уж точно не приблизят инфляцию к допандемийному уровню.

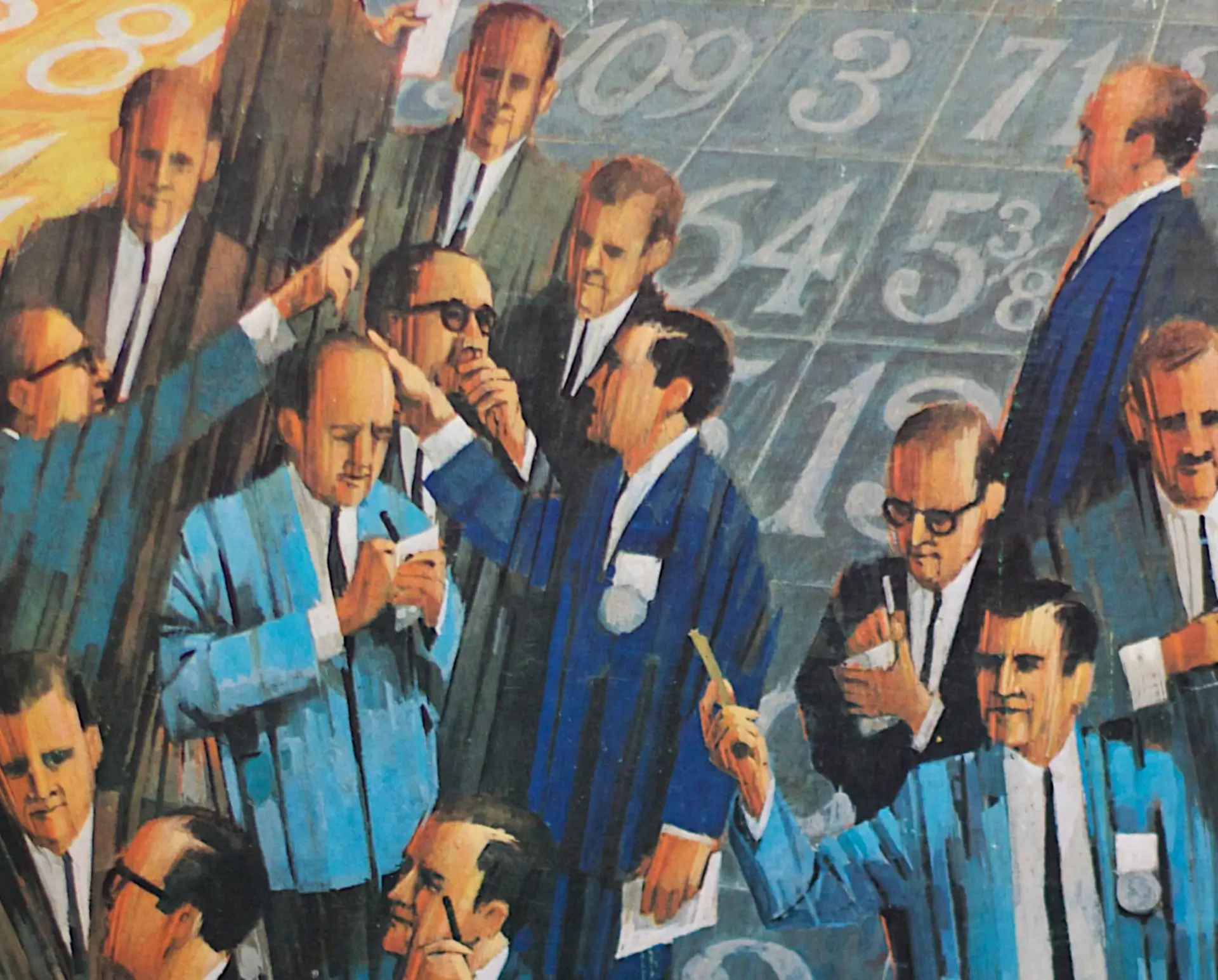

А пока институциональные инвесторы потихоньку выходят из акций и радуются все более привлекательным мультипликаторам бумаг корпораций, вроде Price to Earnings (P/E) и Price to Sales (P/S). Особенно это касается бигтехов (Apple, Amazon, Netflix, Alphabet и т.д.), которые оказались в авангарде падения. А Джим Крамер тем временем лишь кричит с телеэкрана, что нужно выкупать просадку. Мол, вот оно дно. Возможно, шоумен и прав, но именно в эти дни все более поражаешься институциональной слепоте многих инвесторов и фондов.

В большинстве случаев интеллектуальную собственность (и интеллектуальный капитал) сотен публичных компаний попросту игнорируют. Если бы мы занимались инвестициями в начале XIX века, это еще можно было бы понять. Но сейчас подобная самонадеянность выглядит глупо.

Исключение — фарма. Там те же патентные портфели изучают вдоль и поперек, а в остальных случаях лишь заполняют графу «нематериальные активы» в экселевской табличке.

При этом публичные компании на то и публичные, что раскрывают большую часть данных о своих нематериальных активов: патенты, лицензии, свидетельства, суммы затрат на НИОКР, оценка гудвилла. Все эти данные есть и в отчетах предприятий, и на сайтах деловых СМИ. Но проще в сотый раз посмотреть на Price to Earnings (P/E) и Price to Sales (P/S). Особенно этим злоупотребляют популярные блоггеры. Из-за подобного «ликбеза» тысячи начинающих инвесторов попадают в, мягко говоря, неловкие ситуации, сливая свои депозиты на брокерских счетах. В утешение им лишь постят очередную цитату Кэти Вуд или Уоррена Баффетта, напоминая о терпении и о том, что в долгосрочной перспективе ценные бумаги растут. Расскажите об этом акционерам Lehman Brothers.

Сейчас, когда мы стоим на пороге очередной масштабной рецессии и стагфляции, пришло время более детального анализа предприятий. Цена ошибки выросла многократно. И интеллектуальная собственность нам в помощь! Публикуются рейтинги, работают десятки сервисов по проверке тех же патентных портфелей. Терпение и знания нам в помощь.

Читайте в нашем журнале:

Поддельные инновации: чему нас научило дело основательницы Theranos Элизабет Холмс

Казус Брэнсона: почему не нужно путать хайп и инновации

Источник фото: Flickr